皆さま、こんにちは!当ブログ管理人の悠爺です。

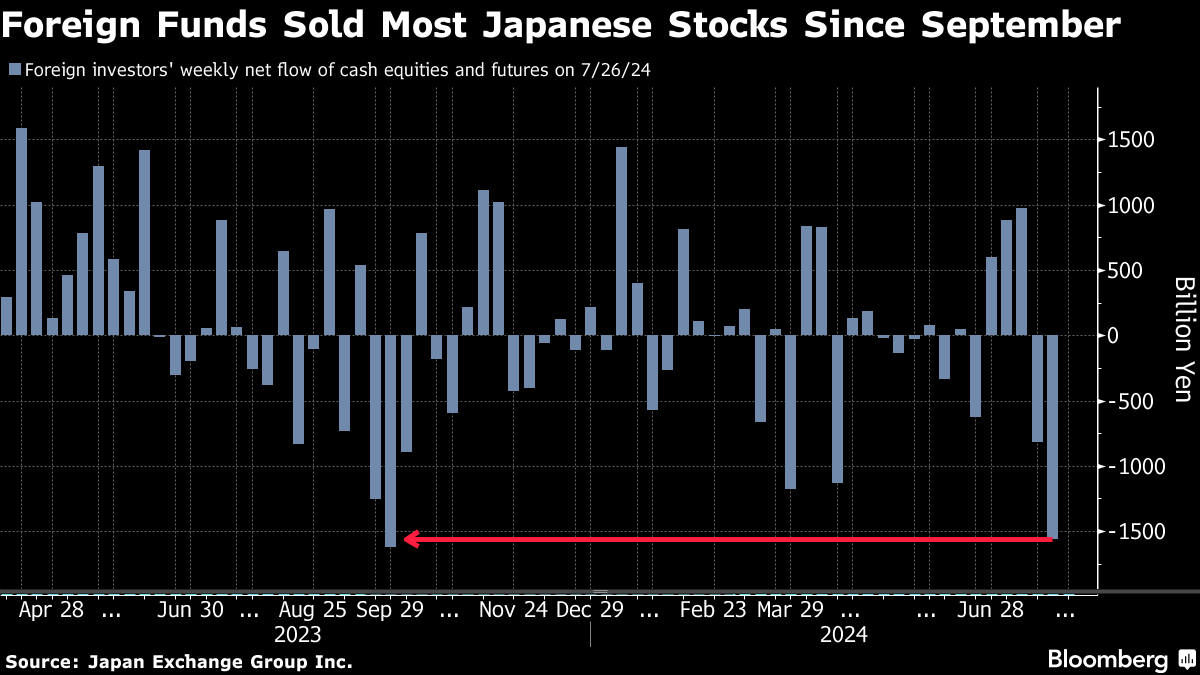

7月31日、日銀が政策金利の追加利上げを決定しました。

植田日銀総裁の発言は想定以上のタカ派だったということで、市場に動揺が走り、日経平均はブラックマンデーに次ぐ下げ幅の暴落に見舞われました。

さらに米国も景気後退が現実味を帯びてきたようです。

一方、パウエルFRB議長は「早ければ次回9月のFOMCで政策金利の引き下げが選択肢となり得る」と述べたと報じられており、米国株式市場は利下げを織り込んだ動きを呈しています。

日本で金利引き上げ、米国で金利引き下げとなれ両国の金利差が縮まり、相対的に日本円が買われるようになって円高になります。

ということで、日本株は下落、米国株は先行き不安、さらに円高の進行が追い打ちを掛ける構図になってきました。

皆さまの運用状況はいかがでしょうか?

私のポートフォリオも結構やられていますが、まだ暴落というほどのものでもないでしょう。

問題はこの下落基調がいつまで続くのか、どのくらいの深さの谷になるかですね。

まあ、それを当てるのは私みたいなド素人には土台無理な話なので、とにかく売らずにホールドするしかありません。

さて、今の暴落の序盤のような状態で、私のコア・ポートフォリオはどんな動きをしたのかチェックしてみましたのでご報告します。

コア・ポートフォリオの構成と挙動

コア・ポートフォリオの銘柄およびアセットクラスの構成は↓の記事に詳しく解説しています。

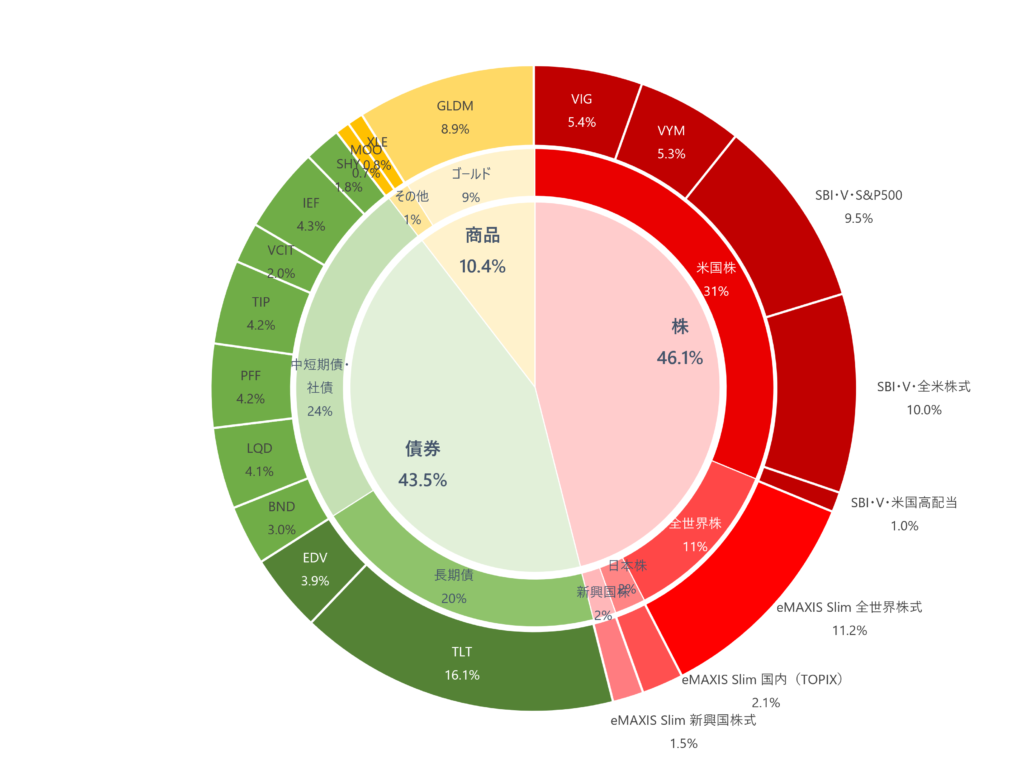

円安が進んで1ドル160.98円と、160円台に突入した6月末(正確には6月28日)のコア・ポートフォリオは↓のようになっていました。

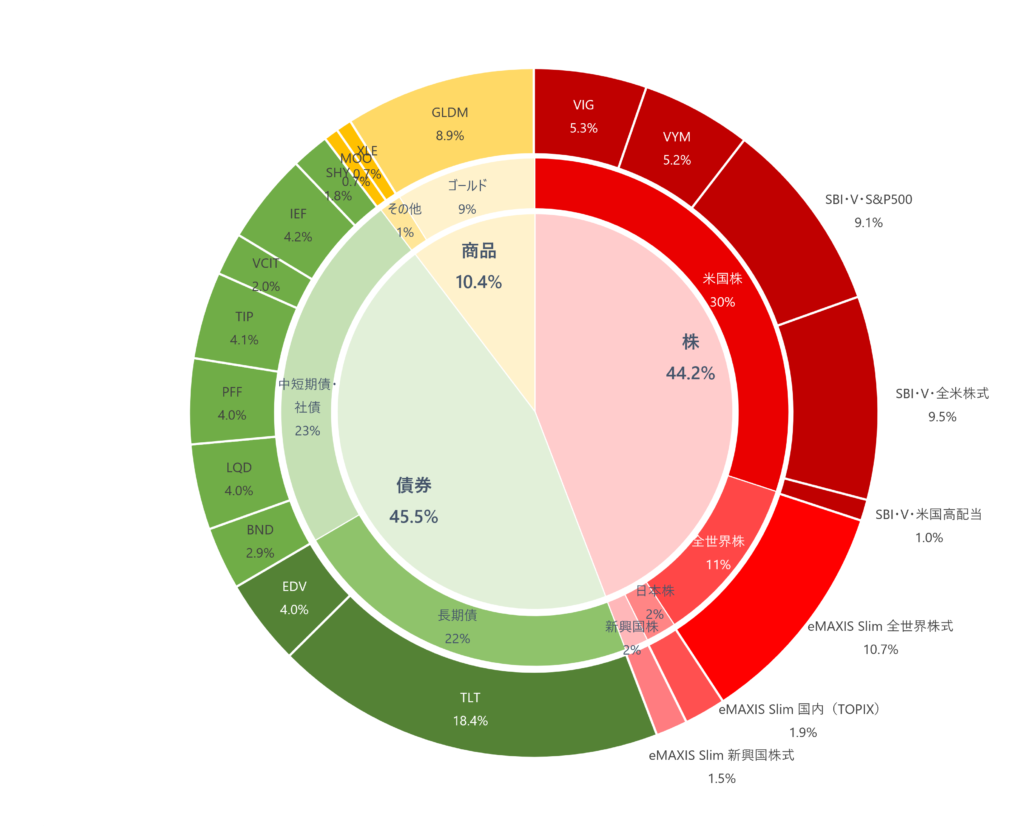

これが、8月3日のスナップショットでは、↓となっています。ちなみに同日の為替は1ドル149.38円です。

アセットクラスで見ると6月28日から8月3日に向けて株の比率が下がり(46.1%→44.2%)、その分債券の比率が増え(43.5%→45.5%)、商品は変わらない(10.4%のまま)となっています。

ただ、コア・ポートフォリオの評価額では、円換算で6月28日とくらべて8月3日は下がっているので細かい動きは少し複雑です。

金額ベースで書くと↓のようになります。

.png)

まず、評価額としては94,193,681円から89,818,889円に落ちており、率にすると▲4.6%の下落です。

コア・ポートフォリオのうち、米ドル資産だけでみると382,439ドルから398,489ドルに、ドルベースでは増えており、率にすると4.2%の増加です。

米ドル資産の大半は、米国債などの債券ETFなので、米ドル資産の動きはほぼ債券の動きを表していると考えられます。

為替は160.98円から149.38円にドル高が進みました。率にして7.8%の円高進行です。

日本円資産はオルカンや全米などの投資信託が過半を占めており、32,628,653円から30,292,533円に落ち、率にすると▲7.2%の下落です。

因みに、オルカン(eMAXIS Slim オールカントリー)の6月28日と8月3日の標準価額は、それぞれ26,442円、24,475円で、率にして▲7.4%の下落です(↓)。

-977x1024.png)

以上から6月28日から8月3日への変化の考察としては、

- 株はドルベースでは変化はほぼなく、円ベースでは為替変動(円高シフト:7.8%)の影響をもろに受けている(7.2~7.4%下落)

- 債券はドルベースでは増えているものの(4.2%)、為替変動(円高シフト:7.8%)を完全にヘッジできてはいない

- それでも、自分のコア・ポートフォリオでは債券を取り込んだことで、オールカントリー100%運用の場合円ベースで7.4%の資産減少に見舞われたところを、4.6%の減少で済んだ

となるかと思います。

日本株は日経平均が大きく下げているので、株価自体の下落と見てよさそうですが、オールカントリーやS&P500の投資信託などは、直近ドルベースではまださほど下がってはおらず、影響の大半は為替変動(円高シフト)によるものです。

ただ米国では景気後退の懸念から債券に資金を逃がす動き(所謂「質への逃避」FTQ = Flight to Quality)が出始めた、という状況ではないかと見ています。

私は基本素人なので、以上は一個人投資家の見立てということで読んでいただければと思います。

私が米国債券ETFを持つ理由

この点については、

にも書きましたが、改めて述べますと、

- ある程度のインカムゲインを得つつ、安全に資産を取り崩せるようにする

ためです。

私は2024年8月現在61歳で、あと数年で年金世代になりますので、資産運用は出口、すなわち取り崩しのフェーズに近づいています。

世間では「積立は定額で、取り崩しは定率で」がセオリーとよく言われますね。

一方、私はこの主張の後半部分=「取り崩しは定率で」は、机上の空論に近いという印象を持っています。

株100%で運用していて、〇〇ショックで資産が半分になった場合、定率取り崩しで生活するなら生活費を半分にしなければなりませんが、それは無理というものです。

現実としては手持ちの現金や公的年金と組み合わせて、生活費を賄うことになると思います。

では定額で取り崩せば?と思われるかもしれませんが、定額にすると立ちはだかる問題が、SRR = Sequence of Returns Riskです。

↑のブログ記事にはモンテカルロシミュレーションを使っていろいろSRRの「いじめ試験」を行った結果を掲載していますが、SRR耐性はポートフォリオ=銘柄構成によって大きく変わります。

モンテカルロシミュレーションの結果、米国債券をポートフォリオに取り込むとSRR耐性が向上することがわかったので、コア・ポートフォリオにはかなり割合の債券ETFを取り入れています。

私が米国債券ETFを持つ理由は、取り崩しを意識した超保守的な運用を目指しているからです。

私がまだ若くて、資産を増やしたいと思っていたらこのようなポートフォリオは組まなかったでしょう。

オールカントリーなど無配当の株式の投資信託100%で運用していたと思います。

債券は景気が良い時は、大抵パフォーマンスが悪く、含み損を抱えがちです。

周囲が株で大きく稼いだという話題がSNSやYoutubeで飛び交っている中で、含み損を抱えながら債券を持ち続けられるでしょうか?

大きく稼ぎたいという思いがあるうちは、債券ETFには手を出さない方が無難でしょう。

米国債券ETFと為替リスク

一方、私と同世代の方であれば、上記の理由から米国債券ETFを持つ意義は出てくるかもしれません。

その場合、ドルの原資をどうやって確保するかがポイントになります。

今から手持ちの円をドル転して債券ETFを買うと、為替が円高に向かっているので、仮に米国の政策金利が下がって債券価格が上昇しても為替損を補いきれずに含み損を抱えるリスクがあります。

それでも耐えられるか、そこまでして債券を持つ意味はあるのか、をよく自問自答してから実行されることをすすめます。

投資ポートフォリオのセオリーでは、年齢に比例して債券を増やし、株を減らすのがよいとされていますが、その背景には債券は株より安全という前提があります。

一方、外国債券の場合、為替リスクを考えるとそれほど安全とも言えないのではないかと思います。

特にTLTなどの長期債のETFはドルベースでもボラティリティがかなり高く、扱いが難しいETFです。

年齢とともに安全資産として債券比率を増やすという考え方は、一見もっともらしいですが、特に外国債券を組み入れる場合は慎重に対応した方がよいというのが私の見解です。

私は外資系企業に勤めていた間、インセンティブの一部が自社株=米国株で支給されたため、それをNASDAQで売却したことで、まとまった米ドルを最初から持っていました。

その米ドルを原資にして今の債券ETFを購入しているので、購入時からの為替変動という意識がありません。

円高に向かい始めたとは言え、まだ1ドル140円台は歴史的に見れば十分円安の部類ですので、私だったら今のタイミングでドル転してまで米国債券を購入したいとは思いません。

債券の運用は、残存年数とボラティリティの関係、イールドカーブなど金融に関するさまざまな知識が必要な上、世間の認識以上にリスクは高く、為替トータルで必ずしも(いつも)儲かるわけではないというかなり難しいアセットです。

一方、債券をもつことで株の動きの理解も深まるといった「視野が広がる」効果もあり、日々勉強になっています。

長々と書きましたが、以上のようなさまざまな背景があって今のところ何とか債券ETFと付き合っているというのが現状です。

資産運用は理論とメンタルの両方が問われる勝負だとつくづく感じます。

ここまでお読みいただきありがとうございました。次回のブログでまたお会いいたしましょう!

コメント