皆さま、こんにちは!当ブログ管理人の悠爺です。

Sequence of Returns Risk、略してSRR。初めてこの用語を見られた方もおられるかもしれませんが、資産運用を続けながら取り崩す際に最も気を付けなければならないリスクとして知られています。

今回のブログでは、このSRR問題(勝手に「問題」を付けました)について、2つほど著作を参考にしながら持論を交えつつ、考察してみます。

私も60代となり、サラリーマン人生=ファーストライフも終盤に入りました。

いつサラリーマンをリタイアしてセカンドライフに入るかもわかりませんので、SRRは身近な問題として気になるものの一つです。

SRRとは

SRRについては過去記事(↓)で触れていますので、是非ご一読いただければと思います。

SRRとは一言で言うと、

資産を運用しながら定額で取り崩す場合、長期でみれば同じリターンであっても、毎年のリターンの配列によって結果に大きな差が出るというリスクがSRRです。

資産から得られるリターンは、将来のシミュレーションでは年5%などと一定の数字を適用しますが、現実はそうは行かず毎年変動します。

株式市場が暴落すれば容赦なく20%以上下落しますし、リーマンショックでは実に50%もマイナスになりました(SPYのMax Drawdown -50.80%, 2008年2月)。

サラリーマンをリタイアして資産取り崩しに入るタイミングによっては、リタイア直後から暴落が起きる可能性も当然あります。

毎年のリターンの配列において、マイナスの値の大きいものが最初の方に集中し、後半ほどプラスになるケースとその逆のパターンで比べると、同じ定額取り崩しを行った場合、前者の方が後者よりも厳しい運用結果になることが知られており、これがSRRと呼ばれるものです。

例を引用します(↓)。

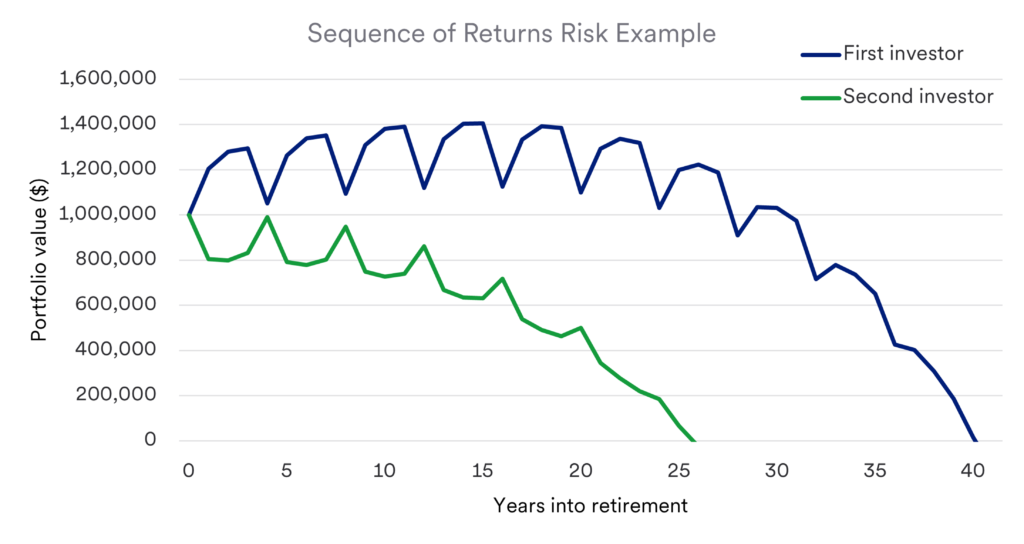

この記事では、引退後の1年目から4年目のリターンが、+25%、+10%、+5%、-15%となり、以降同じパターンが繰り返すケース(First investor)、同様に-15%、+5%、+10%、+25%を繰り返すケース(Second investor)を取り上げ、100万ドルの資産を運用しながら年間4万5000ドルを取り崩した場合の結果を比較しています(↓)。

両者とも長期で見れば同じリターンですが、その配列(順序)が変わるだけで、全く様相が変わってしまいます。

後者 = Second investorの方が厳しい運用結果になっていることは一目瞭然ですね。

SRR対策として提唱されている方法

現金クッション、利回りシールド

現金クッションと利回りシールドという表現は、FIRE界隈では有名な↓の本で提唱されたものです。

現金クッションは、5年分の生活費を現金で保持しておき、リタイア直後に暴落がきたら運用資産から取り崩すのをやめ、現金からの取り崩しに切り替えるというもの。

これはわかりやすいですね。

もう一つの回避策である利回りシールドとは、著者のクリスティー・シェン氏によると、

- 利回りシールドとは、一時的に資産の中心を高利回り資産に置き換えるという戦術

- リタイア直後の5年間だけ利回りシールドをつくることで、SRRの問題を解決できる

とされています。

ここで「高利回り資産」とは分配金利回りの高いETF、債券などのことを指します。

クリスティー・シェン氏の戦略は、トリニティースタディに従い、自動再投資型の投資信託で資産を構築するのが基本で、高利回り資産への置き換えはあくまで一時的なものにとどめるべき、という考えに基づいています。

また、現金クッションと利回りシールドを併用すれば、後者によって得られるインカム(ETF等の分配金)の分だけ現金クッション用の金額を減らすことができるので有効だ、としています。

ここからは私の個人的な意見(持論)になりますが、現金クッションはよいとして、利回りシールド戦術の実行可能性と有効性には疑問を感じます。

まず、投資信託中心のポートフォリオを一時的に高利回り資産に組み替えるという点ですが、「資産の中心」と書かれているので全額ではないにしても、投資信託の相当な割合を一旦売却して、高利回り資産を買い付けることになりますから、日本でこれを実行すると、譲渡益に対して約20%課税されてしまいます。

新NISAの枠内でやれれば課税は回避できますが、そうでなければ税負担でポートフォリオが縮んでしまうのがかなりもったいない気がします。

さらに5年過ぎたらまた投資信託に戻すため、また売却と買付けを行わなければなりません。

5年間だとキャピタルゲインは小さいかもしれませんが、それでも売却によって課税されてしまいます。

ということで利回りシールド戦術は、理屈の上では実行可能であっても、上記の理由で心理的抵抗が高くて実際にはなかなかやれないのではないかというのが私の印象です。

さらに言えば、この戦術の有効性については、もっと大きな疑問があります。

リタイア後の5年間、高利回り資産にポートフォリオを組みなおしたにもかかわらず暴落が起きなかったら、この戦術に従ってもとの投資信託によるポートフォリオに戻すことになりますが、戻した途端暴落が来てしまったら、結局SRR問題にぶち当たってしまうのではないでしょうか?

そうなったらポートフォリオの組み換えで課税された分だけ損したことになってしまいます。

それとも5年という制約は外して、暴落が来るまで高利回り資産のまま運用を続ける?

でも著者によると、トリニティスタディの4%ルールに沿うように投資信託(低コストのインデックスファンド)に戻さなければならないという方針なので、それは許されませんね。

SRRの例としてFirst & Second investors の事例を先に示しましたが、これは結果の相違を示すためにマイナスリターンの時期がリタイアの最初に時期に来るか来ないかでケース分けをしただけであって、現実世界においては、最初にマイナスを経験したから後半はプラスで推移することが保証される、などということはありません。

男の子が3回連続で生まれたら、次の子は女の子が生まれる確率が高いように感じてしまうのと同じ心理が働いているように思うのですがいかがでしょうか?

当然ですが、何番目の子供であろうと過去の男女比とは関係なく、確率は1/2です。

ということで、SRRを完全に回避するのはかなり難しい問題だというのが私の認識です。

完全な回避は困難となれば、いかにしてSRRに対する耐性の高いポートフォリオを構築するかが重要になってきます。

↓の過去記事では私のコア・ポートフォリオのSRR耐性をPortfolio Visualizerを使ってモンテカルロシミュレーションを実施した結果を載せていますので、興味のある方はどうぞご覧ください。

定額ではなく、定率で取り崩す

定率取り崩しの方が定額より安全であることはよく知られている事実ですが、これをSRRとの関連で解説した本が↓です。

確かに定率で取り崩せば、原理的に資産が枯渇することはないので一見SRRの対策になるように思われますが、この本のp.123 図表18に掲載されている例を見ると(著作権の問題があるのでここには貼り付けません)、定率であってもSRRの影響は受けます。

ただ、定額取り崩しと比べると影響がマイルドになる、というレベルです。

定率取り崩しの場合、資産残高によって取り崩し額が変動するので、暴落によって資産残高が小さくなってしまうと取り崩し額も小さくなります。

これは資産を守るという目的には適っていますが、生活費を賄うには不足してしまう事態が想定されます。

従って定率取り崩しの場合は、余剰資金を現金で用意しておいて(バッファ資産)、運用資産からの取り崩しだけでは不足する場合はバッファ資産から賄うなどの補強策が必要になります。

この本にはそうした補強策がいろいろと記載されており、興味深い内容になっています。

特に無分配の投資信託で長年積立投資をされた人の出口戦略として、売却しながら取り崩す予定の人にとってヒントになる情報が多く書かれています。

私はどうかというと、定額でも定率でも取り崩しは基本行わず、ETFの分配金だけを消費して元本は売却しない方針です。

利回りシールド戦術を一時的なものとせず、ずっとやり続けるイメージです。

ただし、分配金も毎月安定しているわけではないので、数か月分プールしてから均等に引き出す、それで生活費として不足する場合は余剰の現金から補う、といった作戦を考えています。

まとめると悠爺家の取り崩し戦略は、

- SRR耐性の高いポートフォリオを追求し、運用する。

- ポートフォリオのうちETFの分配金+公的年金で生活費を賄い、元本は売却はしない。

- それでも生活費に対して不足する場合は、現預金を切り崩して賄う(現金クッションと同じ考え)。

となります。

このやり方の方が、暴落時においても元本は毀損しないので、ポートフォリオをいじくりまわすよりもSRR対策としては有効ではないかというのが現時点での私の考えです。

比較的安全なETFの分配金だと利回りは2.5%程度ですから、仮にこれだけで生活しようとすると、年間生活費の40倍の資産運用が必要になります。

40倍はなかなかハードルが高いので、やはり最後は公的年金との組み合わせで乗り切ることになると考えています。

まとめ

SRRは、資産取り崩し期におけるもっとも手ごわい相手です。

今回はSRR対策として2つの著作に記載されている方法(↓の1,2)について、持論も織り交ぜて解説してみました。

- 現金クッション+利回りシールド

- バッファ資産を活用した定率取り崩し

私のポートフォリオでは、現金クッションは持ちますが、一時的な利回りシールド戦術も定率取り崩しも行わず、ETFの分配金のみ消費することでSRR対策とする予定です。

ここまでお読みいただきありがとうございました。次回のブログでまたお会いいたしましょう!

コメント